فعالیت و موفقیت در هر بازار نیازمند دانش تخصصی و آشنایی با اصطلاحات رایج آن است و بازار سرمایه نیز از این قائله مستثنا نیست. در بازارهایی مانند بورس و فرابورس با اصطلاحاتی برخورد میکنید که آشنایی و بهرهگیری از بسیاری از آنها میتواند برای شما سودآور باشد.

اگر به تازگی شروع به سرمایهگذاری در بازار بورس کردهاید، حتماً این سؤال برای شما پیشآمده است که عرضه اولیه سهام چیست و چه مزایایی دارد؟ واقعیت این است که آشنایی با مفهوم و نحوه خرید عرضه اولیه به بسیاری از تازهواردان بازار بورس و فرابورس کمک کرده و در مدتزمان کمی، سود نسبتاً زیادی را برای آنها ایجاد میکند. تقریباً نزدیک به 90 درصد عرضههای اولیه سهام شرکتها توانستهاند بین 20 تا 30 درصد سود برای سرمایهگذاران ایجاد کنند. بنابراین، این نوع سرمایهگذاری میتواند ریسک کمتری را برای تازهواردان به وجود آورد. در این مطلب به زبان ساده خواهیم گفت که مفهوم و مزایای عرضه اولیه چیست و به چه روشهایی انجام میشود.

عرضه اولیه بورس چیست؟

عرضه اولیه سهام در واقع اصطلاحی است که از ترجمه عبارت انگلیسی Initial Public Offering (IPO) گرفته میشود و به نخستین تجربه عرضه سهام یک شرکت در بازار بورس یا فرابورس گفته میشود. توجه داشته باشید که این شرکت به تازگی تأسیس نشده است؛ بلکه به تازگی برای عضویت و جذب سرمایه در بازار بورس واجد شرایط شده و میتواند درصد مشخصی از سهام خود را برای اولین بار در این بازار مالی عرضه کند.

شرایط «درج نماد» و کسب مجوزهای لازم برای حضور شرکتها در بازار بورس بسیار دشوارتر از بازار فرابورس است و صلاحیت آنها با تعیین ارزش، تخمین سودآوری آتی، تخمین نرخ بازدهی مورد انتظار سرمایهگذار و... به اثبات میرسد.

شرایط و نحوه انجام خریدوفروش عرضه اولیه با سهام عادی اندکی متفاوت است و معمولاً بسیاری از سرمایهگذاران تمایل به خرید آنها دارند. اگر بخواهیم در یک جمله بگوییم که دلیل تمایل زیاد سرمایهگذاران بازار بورس به خرید عرضه اولیه سهام چیست، تنها میزان سود بالا در زمان کم و ریسک پایین آن را میتوان کافی دانست.

جالب است بدانید که حتی در برخی از عرضه اولیهها شاهد سود 100 درصدی بودهایم. بسیاری از فعالان بازار بورس میتوانند با سرمایههای اندک برای خرید سهام اولیه اقدام کنند و در این میان، برای سرمایهگذاریهای بزرگتر با ریسک بالاتر آماده شوند.

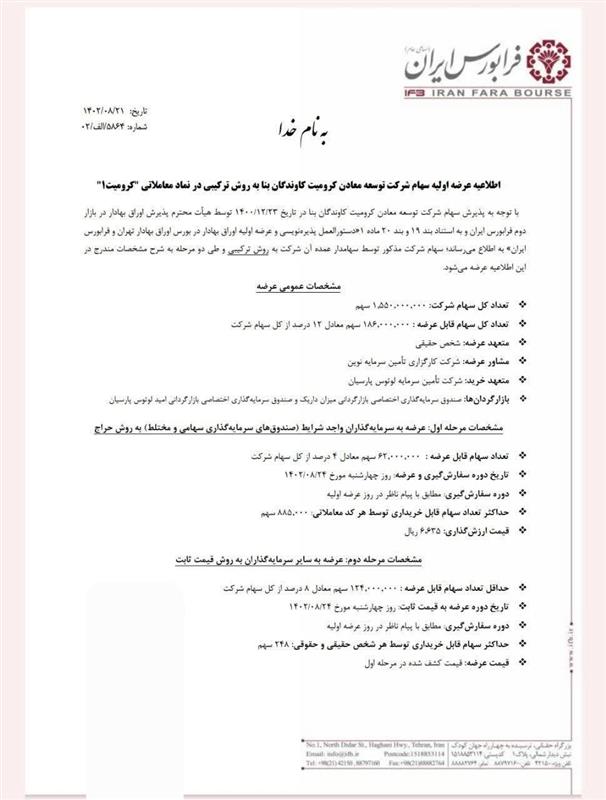

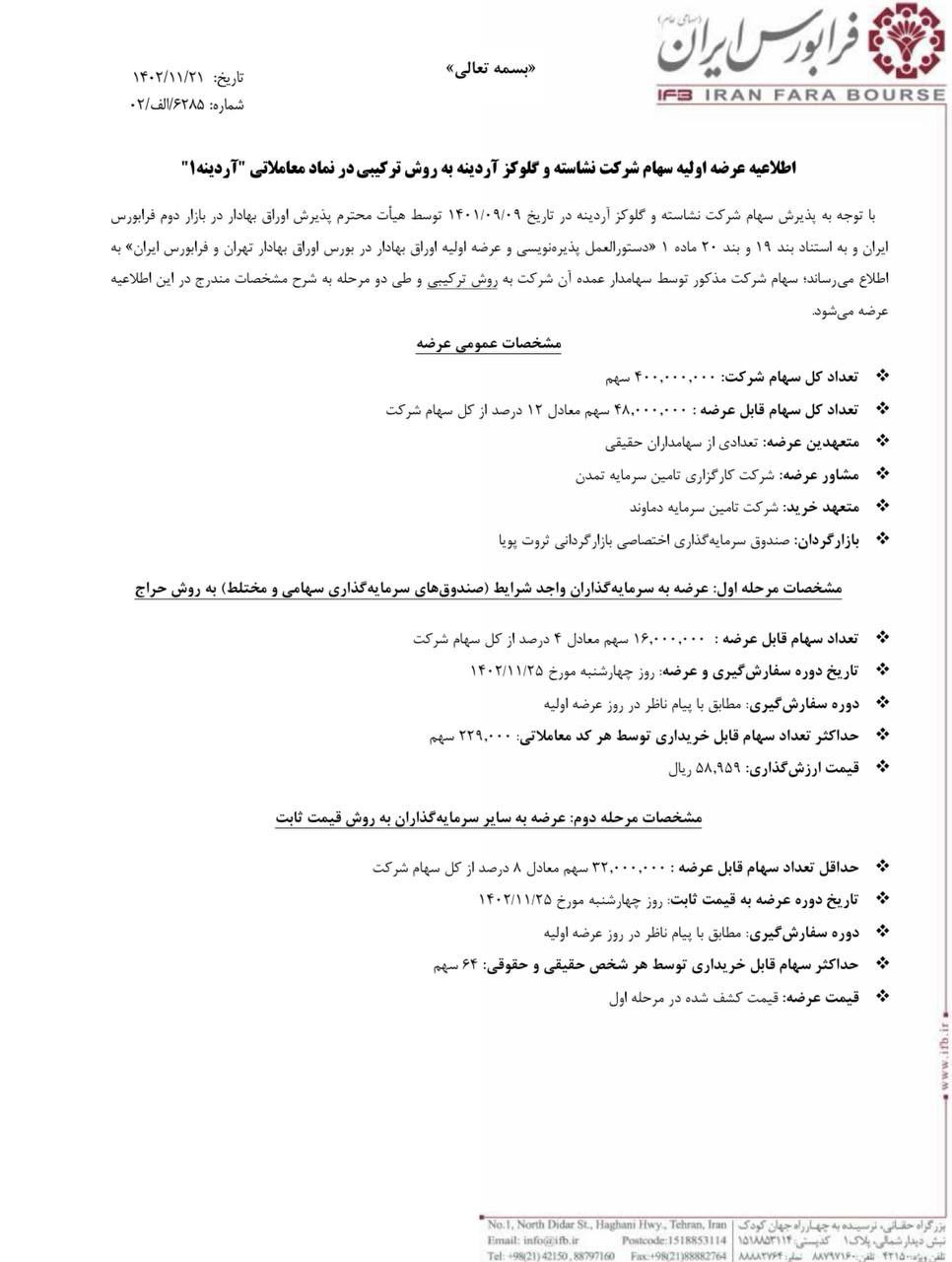

عرضه اولیه جدید 24 آبان 1402-عرضه «کرومیت»

عرضه اولیه سهام شرکت توسعه معادن کرومیت کاوندگان با نماد معاملاتی کرومیت بصورت دو مرحله ای عرضه می باشد. تاریخ این عرضه اولیه چهارشنبه بیست و چهارم آبان ماه 1402 است.

12 درصد از سهام کل شرکت توسعه معادن کرومیت کاوندگان به تعداد 186 میلیون سهم در دو مرحله به صندوق های سرمایه گذاری و سهامداران حقیقی واگذار می شود. قیمت ارزشگذاری ۶,۶۳۵ ریال تعیین شده است.

مشخصات مرحله اول عرضه:

عرضه چهار درصد از سهام کرومیت معادل 62 میلیون سهم که به صندوق های سرمایه گذاری و مختلط به روش حراج واگذار خواهد شد.

حداکثر تعداد سهام قابل خریداری توسط هر کد معاملاتی در مرحله اول عرضه 885 هزار سهم خواهد بود.

مشخصات مرحله دوم عرضه:

عرضه به سرمایه گذاران حقیقی به روش قیمت ثابت

حداکثر تعداد سهم قابل خریداری توسط هر شخص حقیقی و حقوقی 248 سهم می باشد.

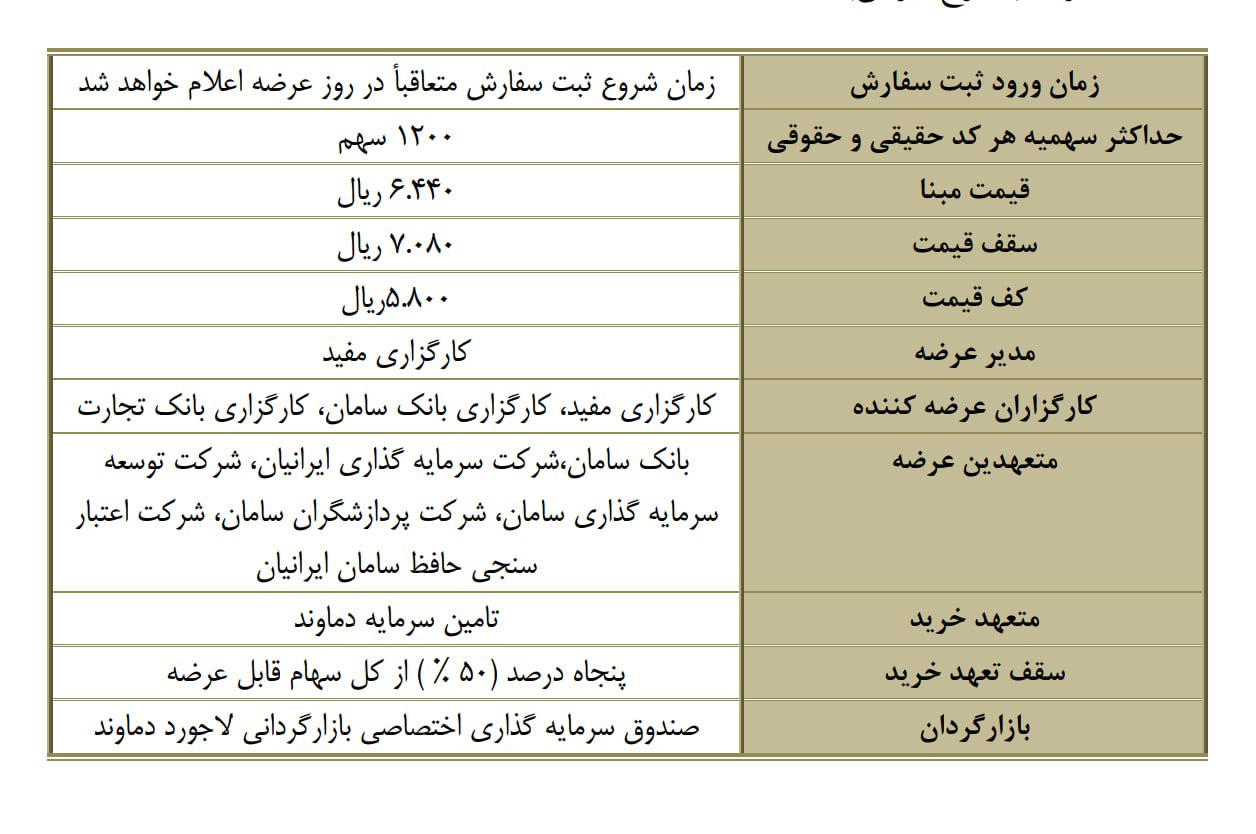

عرضه اولیه «تکاردان» چهارشنبه 8 شهریور ماه

در روز چهارشنبه 8 شهریور ماه 1402، 7 درصد از سهام شرکت تامین سرمایه کاردان با نماد «تکاردان»در بورس عرضه می شود. این عرضه اولیه که به روش ثبت سفارش انجام می پذیرد. برای ثبت سفارش آفلاین تکاردان، باید در سقف قیمتی و حداکثر تعداد مجاز سفارش خود را ثبت کنید.

برای اطلاع از جزییات عرضه اولیه تکاردان، اطلاعیه عرضه تکاردان در ذیل آورده شده است.حداکثر تعداد سهامی که به هر کد حقیقی تعلق خواهر گرفت، 1200 سهم بوده که سقف قیمتی تعیین شده که در ن قیمت سفارش آفلاین خود را ثبت کنید 7080 ریال می باشد.

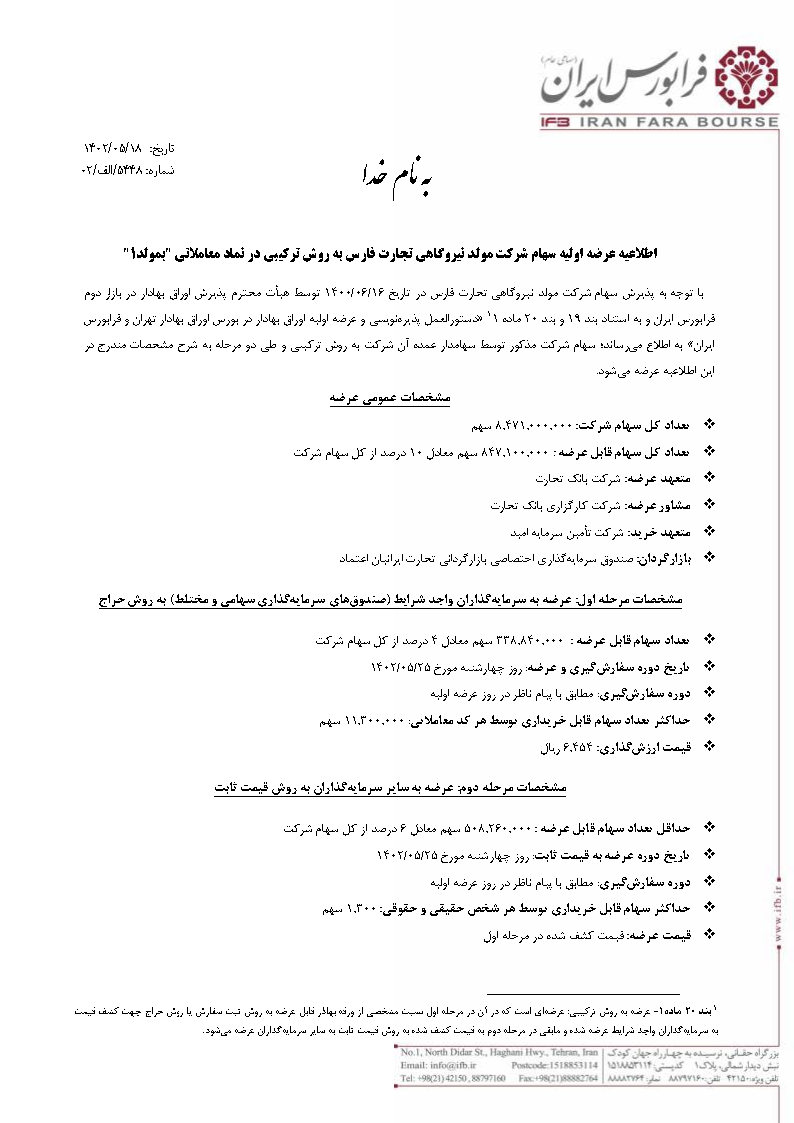

عرضه اولیه بمولد چهارشنبه 25 مرداد ماه

شرکت مولد_نیروگاهی_تجارت_فارس با نماد بمولد در تاریخ 25 مردادماه 1402 در بازار بورس عرضه می شود. در این عرضه اولیه 10 درصد از سهام شرکت عرضه خواهد شد.

عرضه اولیه بمولد بصورت ترکیبی خواهد بود. در مرحله اول 4 درصد از میزان هام تعیین شده به صندوق ها و بعد از کشف قیمت 6 درصد به عموم واگذار خواهد شد. حداکثر میزان سهمیه هر فرد 1300 سهم خواهد بود و حداکثر میزان نقدینگی مورد نیاز پیش بینی می شود که مبلغ ۸,۳۹۰,۲۰۰ ریال باشد. برای ثبت سفارش خرید خود در بمولد می توانید از طریق لینک زیر اقدام فرمایید.

اطلاعیه عرضه اولیه بمولد

برای مشاهده جزییات بیشتر عرضه اولیه بمولد می توانید اطلاعیه عرضه اولیه آن را مطالعه فرمایید. پیشنهاد می کنیم سفارش خود را زودتر ثبت کنید.

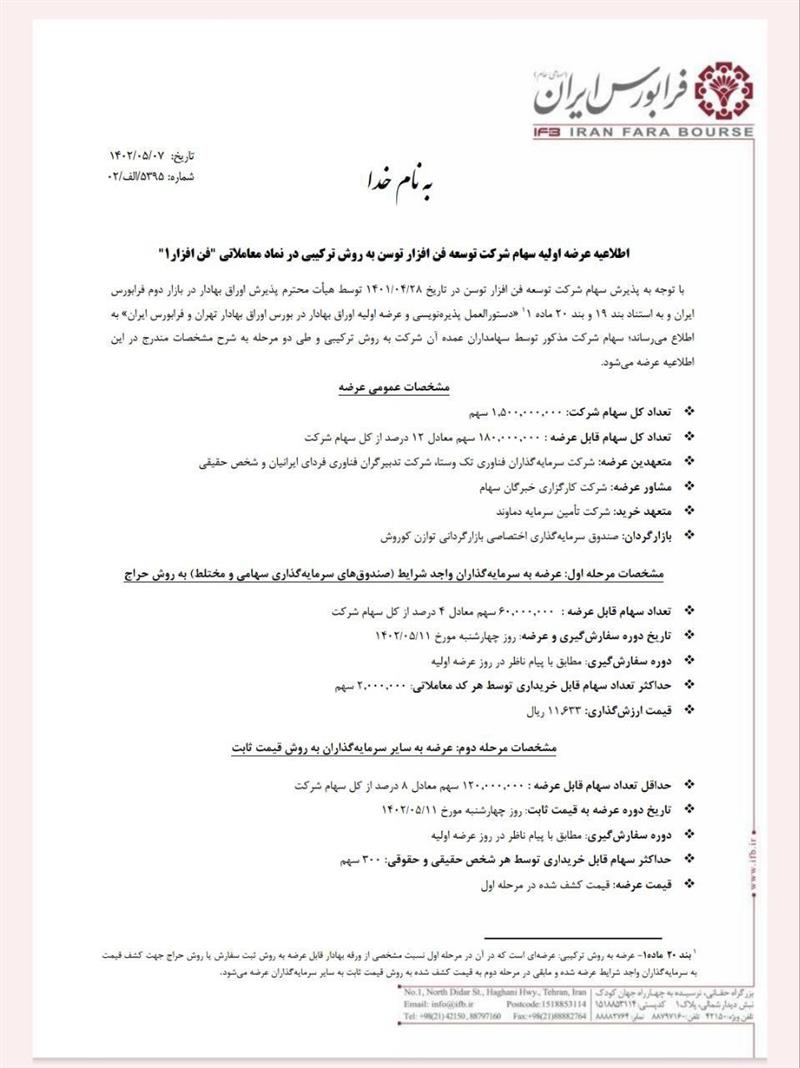

عرضه اولیه توسعه فن افزار توسن «فن افزار»، دوشنبه 16 مردادماه

تعداد صندوقهای مشارکت کننده در مرحله اول (کشف قیمت): 52 صندوق بود که در این مرحله هر سهم شرکت توسعه فن افزار توسن با نماد «فن افزار» توسط صندوق ها مبلغ 13780 ریال کشف قیمت شد.

1487556 کد حقیقی و تعداد 2172 کد حقوقی در این عرضه اولیه مشارکت کردند. تعداد مجموع شرکت کنندگان عرضه اولیه این نماد در مقایسه با عرضه اولیه کتوسعه کاهش نیم میلیون نفری داشت و همچنین نسبت به عرضه اولیه فصبا افزایش 200 هزار نفری شرکت کنندگان را شاهد بودیم.

طی اطلاعیه فرابورس، 12 درصد از سهام شرکت توسعه فن افزار توسن به روش ترکیبی طی دو مرحله در تاریخ 16 مردادماه 1402 عرضه شد.

تعداد کل سهام قابل عرضه 180.000.000 سهم بود که در مرحله نخست60.000.000 سهم معادل 4 درصد از کل سهام شرکت به سرمایه گذاران واجد شرایط که شامل صندوق های سرمایه گذاری سهامی و مختلط می باشد، عرضه شده است.

در مرحله نخست سقف خرید هر کد معاملاتی 2000.000 سهم بود.

در مرحله دوم بعد از کشف قیمت 120.000.000 سهم به کد های حقیقی و حقوقی واگذار شد.

دقت کنید که حداکثر سهام قابل خریداری توسط هر شخص حقیقی و حقوقی 200 سهم بود.

جهت مطالعه بیشتر اطلاعیه عرضه اولیه شرکت توسعه فن افزار در ذیل آورده شده است.

شکار عرضه اولیه «توسعه فن افزار توسن» در صف خرید

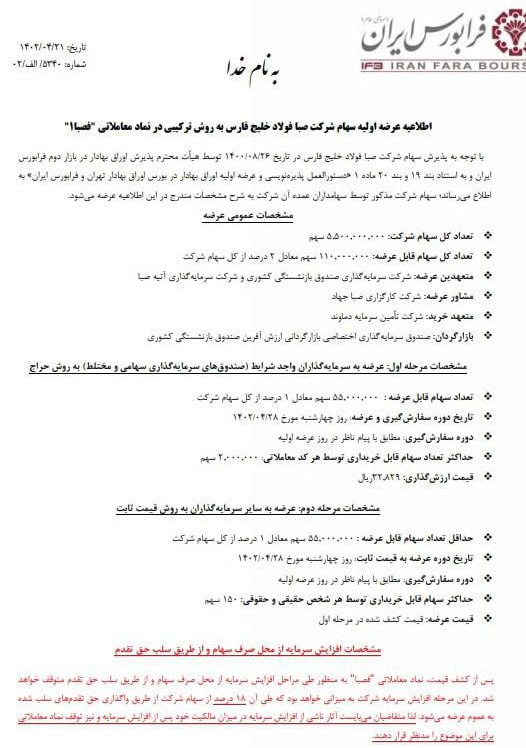

عرضه اولیه فصبا، چهارشنبه 28 تیرماه+جزییات خرید سهامداران حقیقی

عرضه اولیه نماد «فصبا» از روز چهارشنبه با عرضه 110 میلیون سهم که در مرحله اول به صندوق های سرمایه گذاری واگذار می شود، شروع خواهد شد. به گزارش فرابورس شرکت «صبا فولاد خلیج فارس» دو درصد از سهام کل شرکت را از روز چهارشنبه به صورت حراج در بورس، عرضه خواهد کرد.

در مرحله اول یک درصد از سهام فصبا عرضه می شود که صندوق های سرمایه گذاری مجاز به خرید حداکثر 2 میلیون سهم می باشند. نکته ای که این عرضه اولیه را متفاوت کرده است این موضوع است که بعد از کشف قیمت در روز چهارشنبه 28 تیر، در روز کاری بعدی قابل معامله نخواهد بود.

علت این تفاوت اینگونه می توان شرح داد:بعد از کشف قیمت در مرحله نخست عرضه فصبا، این نماد متوقف خواهد شد. علت این توقف طی مراحل افزایش سرمایه از محل صرف سهام و از طریق سلب حق تقدم می باشد.

یعنی سهم پس از عرضه اولیه بسته خواهد ماند و فردای روز کاری از معامله سهم خبری نیست.

سپس شرکت مجمع فوق العاده برای افزایش سرمایه را برگزار می نماید و تا زمان مجمع و تصویب افزایش سرمایه سهم بسته خواهد ماند که ممکن است چند ماه نیز طول بکشد.

پس از برگزاری مجمع؛ پذیره نویسی انجام می گیرد. در این مرحله افزایش سرمایه شرکت به میزانی خواهد بود که طی آن 18 درصد از سهام شرکت از طریق واگذاری حق تقدمهای سلب شده به عموم عرضه میشود. بنابراین متقاضیان باید آثار ناشی از افزایش سرمایه در میزان مالکیت خود پس از افزایش سرمایه و نیز توقف نماد معاملاتی برای این موضوع را مدنظر قرار دهند. اطلاعیه عرضه اولیه فصبا در ادامه برای مطالعه علاقمندان قرار داده شده است.

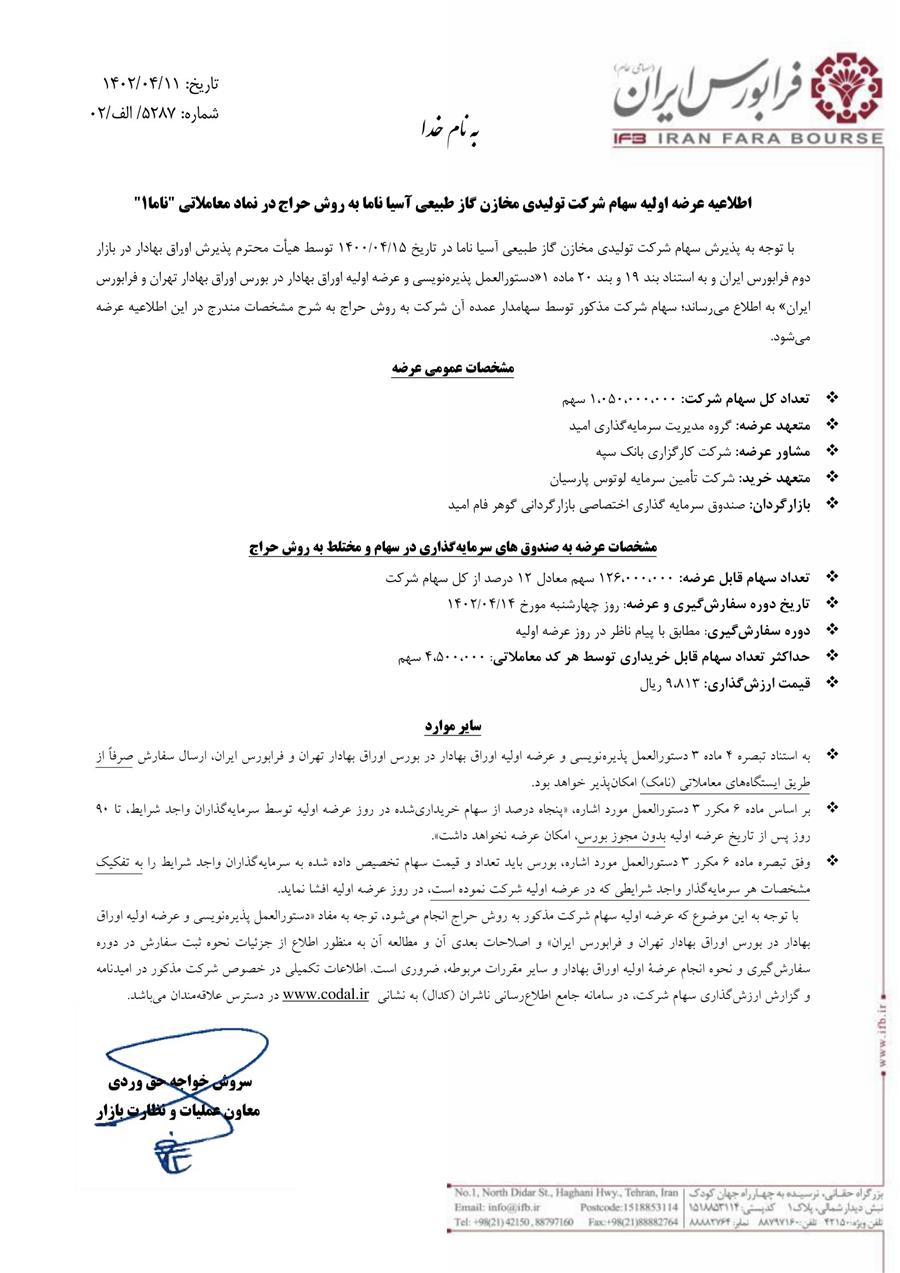

عرضه اولیه ناما

روز چهارشنبه 14 تیر ماه عرضه اولیه ناما بعنوان هشتمین عرضه اولیه سال 1402 در بازار سهام عرضه می شود. این عرضه اولیه مخصوص صندوق های سرمایه گذاری بوده و کدهای حقیقی از شنبه 17 تیرماه می توانند اقدام به خرید نمایند.

اطلاعیه عرضه اولیه نماد ناما به شرح زیر می باشد:

نتیجه عرضه اولیه کتوسعه

بعد از کشف قیمت در مرحله دوم عرضه به هر کد بورسی 44 سهم از نماد کتوسعه به ارزش ۹۷۲,۶۱۱ ريال رسید.

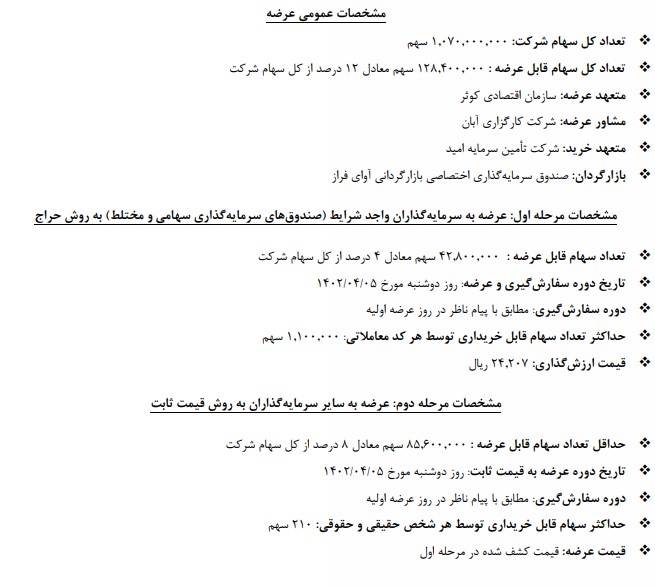

عرضه اولیه «کتوسعه»

12 درصد از سهام شرکت توسعه صنایع و معادن کوثر با نماد«کتوسعه» به روش ترکیبی 5 ام تیر ماه در عرضه می شود. 8 درصد از سهام کتوسعه در مرحله اول به صندوقها و 4 درصد از سهام آن بعد از کشف قیمت در مرحله نخست به افراد حقیقی واگذار خواهد شد.

تعداد کل سهام کتوسعه در عرضه اولیه تعداد 128 میلیون و 400 هزار سهم می باشد. بر اساس اطلاعات عرضه اولیههای سال 1402 به هر کد حقیقی بین 38 تا 51 سهم خواهد رسید. این تفاوت هم به استقبال عمومی و کشف قیمت در مرحله نخست عرضه، می باشد.

عرضه اولیه «نیان»

در عرضه اولیه نیان به هر نفر چقدر رسید؟

بعد از کشف قیمت در مرحله نخست در عرضه اولیه نیان، به هر نفر حداکثر 12 سهم با قیمت کشف شده 79625 ریال معادل تقریبی 95 هزار تومان رسید.

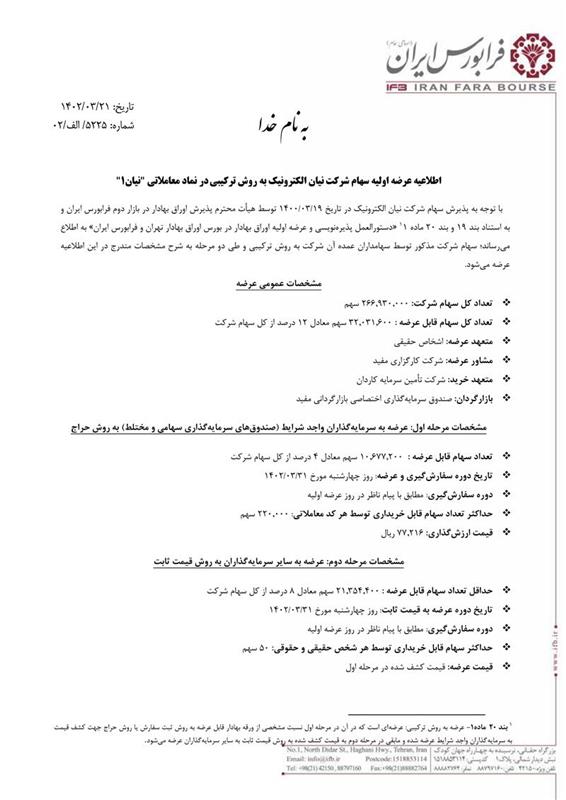

عرضه اولیه «نیان»

عرضه اولیه سهام شرکت نیان الکترونیک به روش ترکیبی در نماد معاملاتی«نیان» در روز چهارشنبه 31 خرداد در بازار فرابورس انجام میشود.

12 درصد سهام شرکت نیان معادل 32 میلیون و 31 هزار و 600 سهم معادل 12 درصد از سهام شرکت نیان الکترونیک به صورت دو مرحله ای به سرمایه گذاران عرضه می شود در مرحله اول 4 درصد از 32 میلیون و 31 هزار و 200 سهم کشف قیمت شده و به صندوقها واگذار می شود. در مرحله اول عرضه حداکثر 220 هزار سهم به سرمایه گذاران واگذار خواهد شد.

در مرحله دوم عرضه بعد از کشف قیمت، هشت درصد باقی مانده از سهام شرکت نیان، با حداکثر سهمیه 50 سهم برای هر کد حقیقی به سهامداران حقیقی واگذار می شود. اطلاعیه عرضه نماد «نیان» در زیر برای علاقمندان به مطالعه جزییات بیشتر قرار داده شده است.

عرضه اولیه جدید کی میاد؟

عرضه اولیه کی میآد، یکی از رایج ترین سوالاتی است که مشتریان از ما می پرسند. چنانچه شما هم این سوال را دارید پیشنهاد می کنیم تا با عضویت در سامانه نوین معاملاتی لومینو و یا عضویت در کانال تلگرام و اینستاگرام سرمایه و دانش از آخرین و به روزترین اخبار عرضه های اولیه باخبر شوید. ما علاوه بر اطلاعات نمادی که عرضه اولیه می شود، مشخصات کاربردی دیگری همچون حداکثر تعداد سهمی که به هر کد بورسی تعلق می گیرد، حداکثر نقدینگی مورد نیاز، نوع عرضه اولیه را در اختیار شما قرار می دهیم.

برای گذاشتن سفارش خربد عرضه اولیه مدنظرتان می توانید از امکان معامله پی در پی لومینو استفاده نمایید و سفارشات در سرخط سفارشات ثبت شده قرار گیرد.

برای ورود و عضویت در کانال تلگرام سرمایه و دانش از طریق لینک زیر وارد شوید.

ثبت سفارش عرضه اولیه در لومینو

عرضه اولیه دیگری در راه است!

عرضه اولیه نماد شهر رکوددار عرضه اولیه در دو سال گذشته شد. در عرضه اولیه نماد شهر بیش از 2 میلیون نفر شرکت کردند. بعد از کشف قیمت نماد در قیمت 184 تومان، در پروسه عرضه اولیه نماد شهر به هر کد حقیقی 342 هزار و 792 تومان تعلق گرفت.

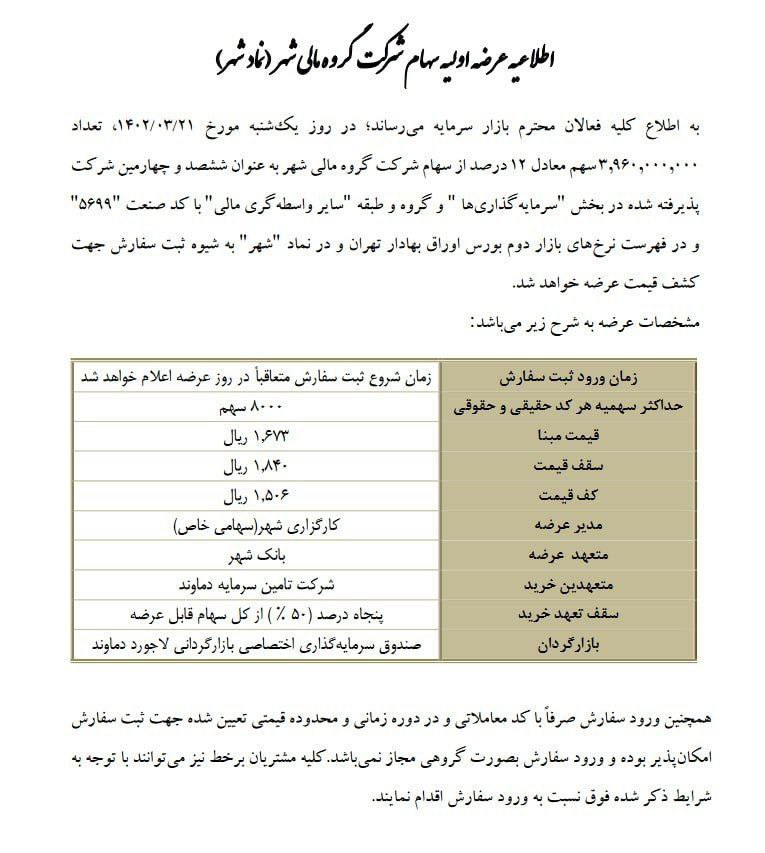

یکشنبه 21 خرداد ماه ، 1402 12 درصد از سهام «شهر»، گروه مالی شهر به شیوه ثبت سفارش برای کشف قیمت در بازار سرمایه عرضه می شود. 12 درصد از سهام گروه مالی شهر، معادل 3960000000 سهم می باشد که حداکثر سهم هر کد حقیقی 8000 سهم است.

قیمت مبنای هر سهم 167.3 می باشد. حداکثر نقدینگی مورد نیاز برای هر کد، با فرض خرید در سقف قیمت، مبلغ یک میلیون و 472 هزار تومان است.

اطلاعیه عرضه اولیه گروه مالی شهر در زیر برای علاقمندان قرار گرفته است.

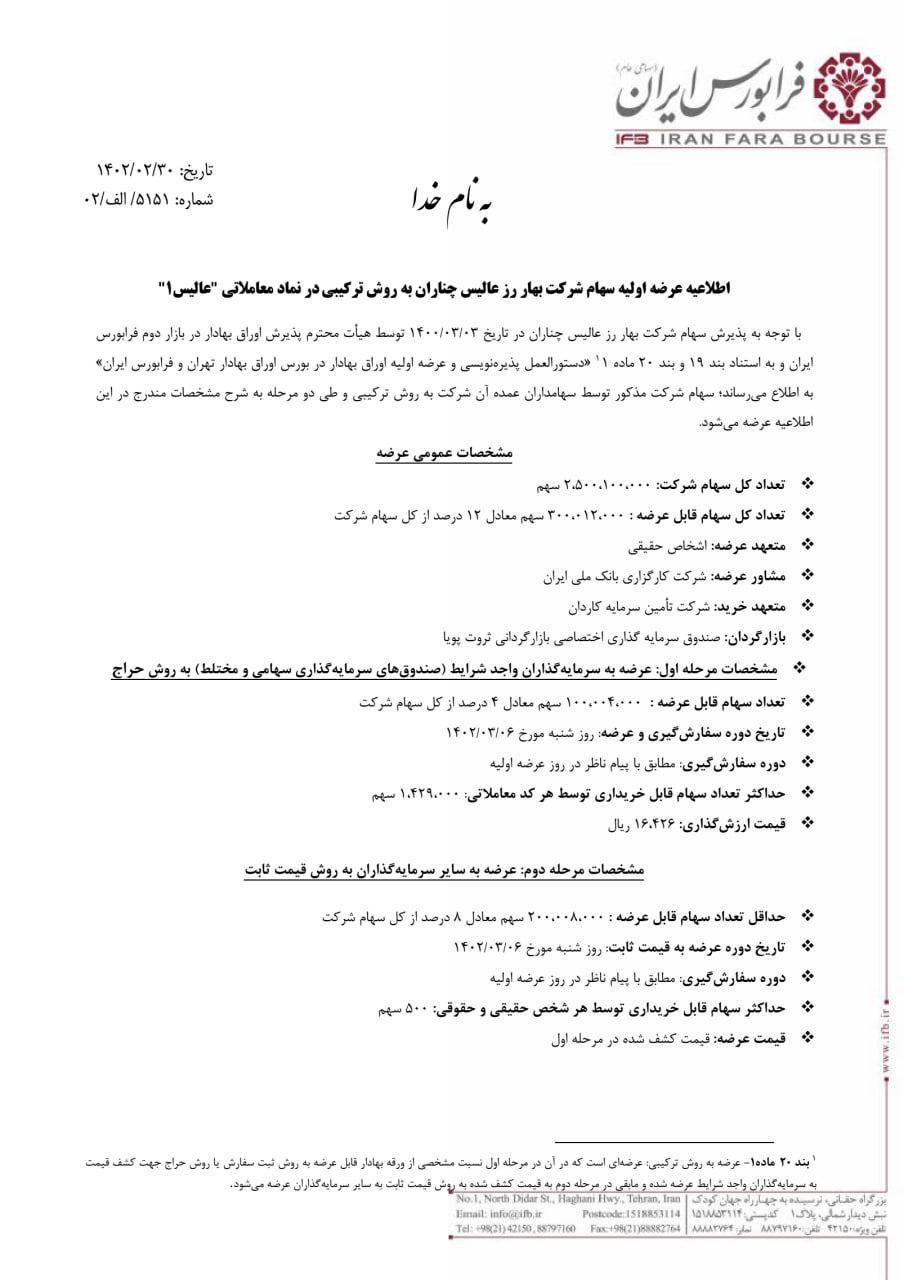

عرضه اولیه عالیس 06 خرداد 1402

در عرضه اولیه نماد عالیس 1.693.585 کد حقیقی شرکت کردند و به هر کد حقیقی، 121 سهم از نماد عالیس به ارزش 204 هزار تومن، تعلق گرفت.

در روز شنبه 6 خرداد عرضه اولیه سهام شرکت بهار رز عالیس چناران با نماد عالیس را پیش رو داریم.

12 درصد از سهام این شرکت به تعداد 300 میلیون و 12 هزار سهم به روش ترکیبی در بورس عرضه می شود. در مرحله دوم و بعد از کشف قیمت، حداکثر تعداد سهم قابلخریداری توسط هر شخص 500 سهم خواهد بود. برای جزییات بیشتر می توانید اطلاعیه عرضه اولیه عالیس را در زیر ببینید.

عرضه اولیه زفجر در تاریخ 30 اردیبهشت 1402

تازه ترین عرضه اولیه سال 1402، عرضه اولیه زفجر «شرکت کشاورزی و دامپروری فجر اصفهان» می باشد. این عرضه اولیه به صورت ترکیبی و در دو مرحله انجام می شود. در دو مرحله مجموع 135 میلیون سهم که 15 درصد از حجم کل شرکت است، عرضه می شود.

33 درصد از سهام زفجر به صندوقهای سرمایه گذاری عرضه می شود و بعد از کشف قیمت در این مرحله، 66 درصد سهام به قیمت کشف شده به سرمایه گذاران عام واگذار می شود.

قیمت عرضه به عموم سرمایهگذاران و زمان ثبت سفارش توسط ناظر بازار در روز عرضه اعلام میشود.

«زفجر» بعنوان دومین نمادی که در سال جاری در بورس عرضه شد. در عرضه زفجر، 77 صندوق در مرحله اول و مجموع یک میلیون و دویست و هفتاد و هشت هزار کد حقیقی و حقوقی در مرحله دوم شرکت کردند. د رنهایت به هر کد حقیقی 70 سهم از این نماد تعلق گرفت.

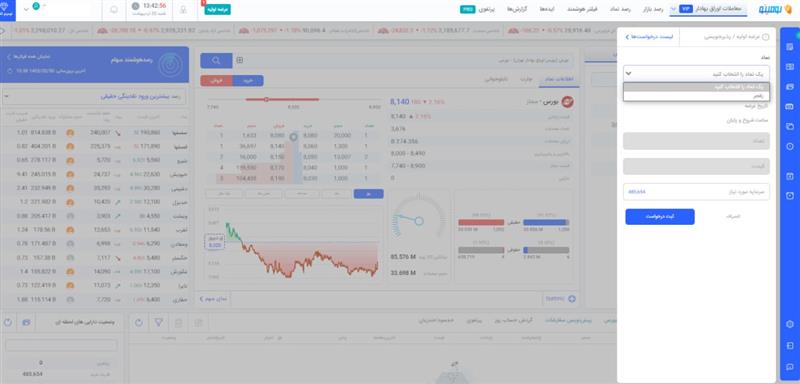

مراحل خرید عرضه اولیه در لومینو

برای خرید سهام زفجر از لومینو، باید ابتدا در این سامانه معاملاتی ثبت نام کنید. بعد از ورود به سامانه لومینو در تب بالای صفحه عبارت «عرضه اولیه» را همانند تصویر زیر مشاهده می فرمایید.

سپس با انتخاب گزینه عرضه اولیه تعداد و قیمت هر سهم را مشخص کرده و سفارش خود را ثبت می کنید.

مزایای عرضه اولیه سهام برای شرکتها

همانطور که بیان شد، درج نماد شرکتها در بازار بورس بسیار دشوارتر از حضور در فرابورس است. این شرکتها معمولاً طی چند سال فعالیت مطلوب، به شرایط مطلوبتری از نظر برآوردهای الزامات قانونی رسیدهاند. بنابراین، با جذب سرمایه و خریدوفروش سهام آنها در بازار بورس، احتمال بازدهی مثبت در زمان کم بسیار زیاد است. به این ترتیب، ورود این شرکتها به بازار بورس میتواند مزایای متعددی را متوجه این شرکتها کند که مهمترین آنها موارد زیر هستند:

-

با ورود و عرضه سهام شرکتها در بازار بورس، تأمین مالی شرکت به سهولت انجام میشود.

-

ورود به بازار بورس موجب افزایش نقدشوندگی سهام و تقلیل هزینه سرمایه میشود.

-

قدرت چانهزنی نهادها و شرکتها بعد از ثبت نماد در بازار بورس بهطور چشمگیری افزایش مییابد.

-

اعتبار شرکت در بازارهای داخلی و بینالمللی با حضور در بازار بورس افزایش پیدا میکند.

-

بهبود سیستم اطلاعات حسابداری شرکت و افزایش کنترلهای داخلی از جمله الزامات و مزایای حضور بازار بورس به شمار میآید.

-

ساختارهای مالی و اقتصادی سازمانها و شرکتها پس از ورود و عرضه سهام در بازار بورس بهبود مییابد و به تبع آن، الزامات پذیرش اوراق بهادار رعایت میشوند.

دلایل جذاب بودن عرضه اولیه برای سرمایهگذاران

سرمایهگذاری در بازار بورس قطعاً بازدهی بیشتر و سریعتری نسبت به خرید طلا، ملک، ارز و... خواهد داشت. معمولاً برای کسب سود از خرید طلا و ملک باید بیش از 1 یا دو سال از خریدوفروش آنها خودداری کرد. این در حالی است که بسیاری افراد به صورت ماهانه، روزانه و حتی دقیقهای از بورس سود به دست میآورند. لازم به ذکر است که فعالیت در بازار بورس نیازمند دانش، مهارت تحلیل بازار و روحیه ریسکپذیر است؛ اما سرمایهگذاری در ملک، طلا و امثال آنها ریسک بسیار پایینی دارد. پس دلیل تمایل افراد به خرید سهام و عرضه اولیه سهام چیست؟

-

بازدهی مطلوب در زمان کوتاه

در میان روشها و ترفندهای مختلف افزایش سود در بازارهای مالی، خرید عرضه اولیه یکی از محبوبترینها به شمار میآید. زیرا این سهام باقیمتی پایینتر از ارزش ذاتی آنها عرضه میشوند و در مدت زمان کوتاهی شاهد رشد مطلوب قیمت آنها خواهیم بود. بنابراین، بسیاری افراد تمایل دارند این سهام را خریده و پس از افزایش قیمت بفروشند. تجربه ثابت کرده است که اکثر عرضه اولیهها موفق بوده و ریسکی در خرید آنها وجود ندارد. بنابراین، نیاز به تحلیلهای خاص، پیگیری هر روزه و پذیرش ریسک ندارند. بسیاری از تازهواردان بازار بورس به دلایل مذکور از عرضه اولیه بورس استقبال میکنند.

-

امکان بهرهمندی تمام شرکتکنندگان در عرضه اولیه

یکی دیگر از دلایل محبوبیت عرضه اولیه بورس در میان فعالان بازار بورس، تغییر روش تخصیص عرضه اولیه به بوک بیلدینگ (Book Building) است. عرضه اولیه سهام تا پیش از این با یک قیمت ثابت و در زمان مشخص انجام میشد. بنابراین، هر کسی که زودتر سفارش خود را ثبت میکرد، اولویت تخصیص سهام با ایشان بود. بهاینترتیب، بسیاری افراد موفق به خرید سهام اولیه شرکتها نمیشوند. این در حالی است که اکنون و پس از تغییر روش، سهام بین تمام عرضهکنندگان تقسیم میشود و اولویت بر اساس زمان ثبت سفارش نیست. اگرچه در این روش ممکن است میزان سهام کمتری به هر کد بورسی تعلق بگیرد؛ اما خوشبختانه هیچکس برای بهرهگیری از این فرصت ناکام نمیماند.

عرضه اولیه به چه روشی انجام میشود؟

روشهای متعددی برای انجام عرضه اولیه وجود دارند؛ اما دو روش بوک بیلدینگ و حراج (اولویت زمان) از جمله رایجترین روشهایی هستند که اغلب شرکتها از آنها بهره میگیرند. اما ویژگیها و مزایای هر یک از این دو روش عرضه اولیه چیست؟

-

بوک بیلدینگ

اگر از بسیاری از فعالان بازار بورس بپرسید که بهترین روش انجام عرضه اولیه سهام چیست، قطعاً از مشخصهها و مزایای روش بوک بیلدینگ برای شما صحبت میکنند. در حال حاضر اکثر عرضههای عمومی به روش بوک بیلدینگ انجام میشوند. برای خرید عرضه عمومی به روش بوک بیلدینگ، ورود سریع به سیستم و ثبت سفارش عجولانه در یک زمان مشخص الزامی نیست.

معمولاً یک بازه زمانی 1 الی 2 ساعته به عنوان زمان ثبت سفارش برای تمام شرکتکنندگان در عرضه اولیه مشخص میشود و افراد میتوانند با آرامش به ثبت سفارش خود بپردازند. در این روش، حداکثر تعداد سهام و یک قیمت کارشناسی شده به عنوان کف قیمتی و مشخص میشود. افراد میتوانند سهام موردنظر خود را با قیمتی در حدود 5 تا 20 درصد بیشتر از کف مشخص شده و تعداد سهم برابر یا کمتر از حداکثر تعداد مجاز سفارش دهند. در نهایت بسته به تعداد افراد و سهام، سهمها میان افراد تقسیم میشوند. در این روش، اولویت با کسانی است که قصد خرید سهام با بیشترین قیمت را دارند. البته دقت کنید که قیمت بسیار بالاتری را برای خرید سهام ثبت نکرده باشید. در روش بوک بیلدینگ همه شرکتکنندگان موفق به خرید و بهرهگیری از سرمایهگذاری میشوند.

-

حراج (اولویت زمان)

در روش حراج، سازمان بورس از قبل مشخص میکند که قیمت عرضه اولیه سهام چیست و در چه روز و ساعتی میتوانید اقدام به خرید کنید. برخی شرکتها به دلیل ترافیک بالای خرید عرضه عمومی سهام، زمان ثبت سفارش را به بعد از ساعت کاری بازار بورس (بعد از ساعت 12:30) اعلام میکنند. بهاینترتیب، اختلالی در ارتباط با سیستم ایجاد نمیشود. شما باید در زمان مقرر در حراج حاضر شده و سریعاً اقدام به خرید کنید؛ زیرا در این روش اولویت با افرادی است که سریعتر اقدام به خرید کردهاند. بسیاری افراد به همین دلیل موفق به خرید سهام نمیشوند.

در ادامه توجه داشته باشید که سفارش شما باید در محدوده تعداد و با قیمت مشخص باشد. برای مثال، اگر سازمان بورس اعلام کرده باشد که حداکثر تعداد سهام و قیمت هر سهم به ترتیب 1500 و 1000 است، شما باید به این اصول پایبند باشید. برای مثال، شما نمیتوانید 1501 سهم را خریداری کنید و با خطای «شما مجاز به این تعداد خرید نیستید» مواجه میشوید و در این فاصله زمانی ممکن است فرصت خرید را از دست داده باشید. لازم به ذکر است که خرید تعداد سهام کمتر (1300 در مثال) امکانپذیر است.

مراحل خرید عرضه اولیه سهام

اگر میخواهید بدانید شرایط و ابزار لازم برای خرید عرضه اولیه سهام چیست، با برداشتن چهار قدم همراه ما میتوانید سفارش خود را ثبت کنید. این چهار قدم به طور خلاصه شامل موارد زیر هستند:

قدم اول: ثبتنام و دریافت کد بورسی

هر فرد برای حضور و فعالیت در بازار بورس به یک کد بورسی نیاز دارد. کد بورسی را میتوانید با ثبتنام در سامانه سجام بورس و مراجعه به یکی از کارگزاریهای مجاز دریافت کنید. بعد از احراز هویت و انتخاب کارگزاری، یک نام کاربری به همراه رمز ورود به سامانه معاملاتی به شما تعلق میگیرد. در حال حاضر بیش از 150 کارگزاری فعال در ایران وجود دارند که فعالین بازار سرمایه از طریق سامانه آنلاین آنها و در پورتفوی خود میتوانند اقدام به معامله سهام و اوراق بهادار کنند. برای تکمیل این مرحله به مشخصات و مدارک شناسایی شامل کارت ملی و شناسنامه نیاز خواهید داشت.

بیشتر بخوانید: کد بورسی چیست

قدم دوم: اطلاع از زمان عرضه اولیه

زمان دقیق عرضه اولیه شرکتها از طریق رسانههای مختلف و اخبار قابل پیگیری هستند. بااینحال، معمولاً کارگزاریها اطلاعرسانی زمان عرضههای عمومی سهام را بهعنوان یکی از خدمات خود به کاربران ارائه میدهد. بهاینترتیب، حداقل از چند روز قبل شما از تشکیل شدن عرضه اولیه بورس، زمان دقیق شامل روز، ساعت و محدوده زمانی مجاز برای ثبت سفارش، سهمیه هر کد معاملاتی، محدوده یا کف و سقف قیمت هر سهم و... مطلع میشوید.

قدم سوم: برآورد سهمیه هر کد معاملاتی در عرضه اولیه

همانطور که بیان شد، برای هر کد معاملاتی سهمیه یا تعداد سهام مجاز مشخص شده است. اما معمولاً به دلیل تعداد بالای شرکتکنندگان در عرضه عمومی، به هر فرد تعداد کمتری نسبت به این محدوده تخصیص پیدا میکند. بنابراین، با توجه به تعداد افرادی که در عرضه اولیههای گذشته شرکت کردهاند و احتمالاً در عرضههای بعدی نیز شرکت میکنند؛ تعداد سهمی که به هر کد بورسی تخصیص پیدا میکند قابل پیشبینی خواهد بود. سپس متناسب با قیمت همان میزان سهم، نقدینگی و قدرت خرید تأمین میکنیم.

قدم آخر: حساب پورتفوی شما باید به میزان تقریبی سهمیه هر کد معاملاتی شارژ شده باشد. بهاینترتیب، میتوانید سفارش خود را در زمان مشخص شده برای عرضه اولیه ثبت کنید. در کنار اطلاعرسانیهای رسانهها و پیامک کارگزاری در مورد بازه زمانی عرضه، همچنین میتوانید از طریق مشاهده پیامهای ناظر در سایت شرکت مدیریت فناوری بورس تهران یا سامانه کارگزاری خود به اطلاعات دسترسی پیدا کنید.

عوامل موثر در رشد قیمت سهام پس از عرضه اولیه چیست

رشد قیمت سهام خریداری شده از روز بعد از اتمام فرایند عرضه اولیه آغاز میشود؛ اما قطعاً این روند صعودی همیشگی نخواهد بود. معمولاً در ابتدا شاهد افزایش تقاضا برای سهام جدید بازار هستیم. بااینحال، هیچیک از سهامداران تمایل به فروش ندارند و همه به انتظار یک فرصت مناسب برای فروش در بالاترین قیمت ممکن نشستهاند.

تقاضای بالا و عدم وجود عرضه موجب افزایش قیمت 5 درصدی در هر جلسه معاملاتی میشود. با افزایش قیمت، سهامداران شروع به فروش سهام میکنند و به مرور زمان شاهد به تعادل رسیدن عرضه و تقاضا خواهیم بود. در زمان تعادل این دو رکن، میزان عرضه از طرف سهامداران و تقاضا از جانب سایر فعالان بازار بورس تقریباً مساوی است

زمان مناسب فروش سهام عرضه اولیه

ملاک مناسب برای فهمیدن زمان درست فروش عرضه اولیه چیست؟ با توجه به اینکه عرضههای اولیه هیچ اطلاعات مفیدی برای تحلیل رفتار سهمها در اختیار فعالان قرار نمیدهند، ارزش ذاتی سهم میتواند به یک ملاک خوب برای زمان مناسب فروش سهام عرضه اولیه تبدیل شود. در این ترفند، شما باید سهام را تا زمانی که قیمت سهام به بالای ارزش ذاتی میرسد نگه دارید.

این مرحله ممکن است بیشترین قیمت و بهترین زمان برای فروش سهام باشد. بااینحال، بعد از این مرحله تصمیم با شما خواهد بود و میتوانید فروش را آغاز کنید یا در صورت مشاهده پتانسیل سودآوری در شرکت، همچنان سهام را حفظ کنید.

سخن پایانی

عرضه اولیه معمولاً به صورت ماهی یکبار اتفاق میافتد؛ بااینحال، ممکن است حتی تا 3 یا چهار ماه نیز هیچ شرکتی وارد بازار بورس نشود و عرضه اولیه در پیش رو نداشته باشیم. بهاینترتیب، بهتر است در تمام عرضه اولیهها شرکت کرده و سود خود را از آن کسب کنید. برخی از کارگزاریها همچنین امکان خرید اعتباری (خرید بدون قدرت خرید و با استفاده از اعتبار کارگزاری) را در اختیار کاربران خود قرار میدهند.

برای عرضه اولیه عالیس فکر می کنید چقدر نقدینگی لازم باشه؟

بعد از کشف قیمت در مرحله نخست، مقدار نقدینگی مورد نیاز قابل پیش بینی می باشد.

سلام وقت بخیر. آیا در لومینو میشه عرضههای اولیه رو زودتر و به صورت آفلاین ثبت کرد؟

سلام. همراه گرامی در سامانه لومینو امکان ثبت سفارش آفلاین 48 ساعت قبل از عرضه اولیه وجود دارد.